Sobald ein Schufa-Eintrag, kein geregeltes Einkommen und/oder eine Selbstständigkeit vorliegen, ist es schwer an einen günstigen Kredit zu kommen. Und schon gar nicht sofort. Vor den Banken muss man sich förmlich nackig machen, bis sie irgendwann zumindest die kleinen Scheine zücken. Dagegen locken Online-Anbieter mit Finanzierungen von privaten Anbietern – quasi Risikokapital für jedermann. Doch stimmt das wirklich? Wir haben den Test gemacht.

Sobald ein Schufa-Eintrag, kein geregeltes Einkommen und/oder eine Selbstständigkeit vorliegen, ist es schwer an einen günstigen Kredit zu kommen. Und schon gar nicht sofort. Vor den Banken muss man sich förmlich nackig machen, bis sie irgendwann zumindest die kleinen Scheine zücken. Dagegen locken Online-Anbieter mit Finanzierungen von privaten Anbietern – quasi Risikokapital für jedermann. Doch stimmt das wirklich? Wir haben den Test gemacht.

Was die neuen Kredit-StartUps versprechen … und halten?!

Wer schon einmal bei seiner Bank vorstellig werden durfte, um seine Liquidität zu bewahren, sich einen Traum zu erfüllen oder schlichtweg die Ausbildung zu finanzieren, der kennt die endlosen Fragebögen und Formulare, in denen man einfach alles darlegen muss. Ohne geregeltes Einkommen mit unbefristeten Arbeitsvertrag oder zumindest entsprechenden Sicherheiten geht schon mal gar nichts.

Online sieht die Welt ja immer ein bisschen anders aus. Man kann zunächst mit einem aktuellen Kreditevergleich unzählige Banken und deren Kreditkonditionen gegenüber stellen. Außerdem hat man sicher schon das ein oder andere mal davon gehört, dass sich auch ein paar Startups auf die Vermittlung von Krediten spezialisiert haben. Hier locken die größten Anbieter Smava, Auxmoney und Lendico mit attraktiven Versprechen: Niedrige Zinssätze, Geld von privaten Anlegern und innerhalb von 24 Stunden soll das Geld auf dem eigenen Konto sein.

Die Testpersonen

Für unsere Testläufe haben wir mehrere Testpersonen losgeschickt um bei Smava, Auxmoney und Lendico einen Kredit zu bekommen.

Person 1 sucht einen Kredit für 5.000 €, um sich ein Auto zu kaufen. Alleinerziehend, halbtags angestellt für 900€ netto und mit einer kleinen bereits laufenden Finanzierung. Der klassische Fall, den Banken gern still nach draußen begleiten.

Person 2 möchte aus privatem Anlass Möbel für 2.000 € finanzieren. Verheiratet, ein Kind, vollzeitbeschäftigt mit moderatem Einkommen von über 3.000 € monatlich.

Person 3 ist selbstständig und damit generell ein Problemfall. Deshalb haben wir hier etwas variiert was Kreditsumme, Einkommen und Verwendungszweck angeht. Hier haben wir mehrere Kreditsummen von 5.000 bis 20.000 € probiert, einmal für den Autokauf, ein andermal um das eigene Gewerbe auszubauen.

Smava: Der Online-Kreditvergleich für jedermann?

Aktuell ziemlich bekannt aus der TV-Werbung ist das Start-Up Smava aus Berlin. Wenn man auf die Website schaut, hört sich das alles natürlich gut an: niedrige Zinsen, Auszahlungs-Versprechen usw. Privatkredite für Auto oder Umschuldung, auch teilweise von Privatpersonen, außerdem vergleicht Smava Angebote von Banken und Kreditinstituten, wie zum Beispiel Barclaycard, die Targo Bank oder die Bank of Scotland. Diese Angebote bekommt man nach Eingabe seiner persönlichen Daten – oder auch nicht…

Um dem natürlichen Misstrauen gegenüber dubioser Machenschaften einzulenken, gibt es zertifizierte Siegel zum Datenschutz und auf Wunsch eine kostenlose Beratung per Telefon, sowie ausnahmslos positive Kundenbewertungen. Liest man weiter, entdeckt man dann aber hier und da so kleine Hinweise, wie „nach einer Identitätsprüfung“, „nach abschließender Bewilligung durch die Bank“, Ermittlung des Schufa-Scores und auch dann ist der Kredit erst „häufig innerhalb weniger Tage auszahlbar.“ Soviel zu unkompliziert und schnell. Smava ist an dieser Stelle nichts weiter als ein Vergleichsportal, das Banken und Kreditnehmer zusammen bringt. Den eigentlich Werdegang der Antragstellung kann man damit nicht umgehen. So wird immer wieder darauf hingewiesen, dass es zwischen den Kreditgebern unterschiedliche Bedingungen gibt, auf die zu achten sind. Angebote von privaten Anlegern haben wir leider nicht erhalten…

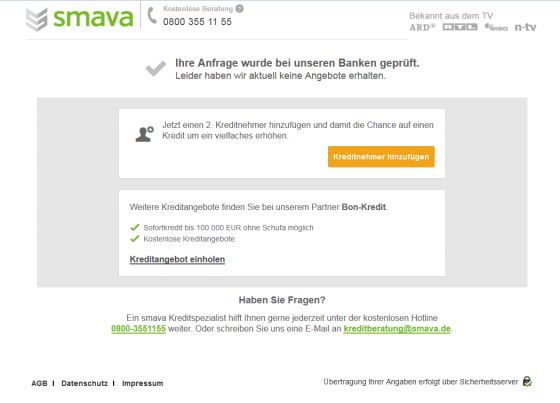

Person 1: Natürlich eine Ablehnung. Das war zu erwarten.

Person 2: Man sollte meinen, hier klingelt’s… doch Fehlanzeige. Nur als wir den Ehepartner als zweiten Kreditnehmer mit vergleichbarem Einkommen hinzufügen, hat nach unzähligen Versuchen irgendwann mal die Santander Bank ein Angebot für uns. Überhaupt der einzige Anbieter, der sich mit uns abgeben wollte. Der Konkurrenz konnten wir offensichtlich nicht gefallen.

Person 3: Wir haben alles probiert, kleine und große Beträge, ledig oder verheiratet, mit und ohne Sicherheiten. Obgleich Smava extra Kredite für Selbstständige anpreist, gehört unsere Testperson in keinster Weise zur Zielgruppe.

Auxmoney und Lendico: Da geht doch was?!

Kurz und schmerzlos: Bei Auxmoney sieht es ähnlich düster aus. Bereits nach Angabe der ersten Daten, wimmelt man uns ab. Gründe für die Ablehnung werden jedoch nicht genannt. Vielmehr wird man oberflächlich vertröstet und man könne sich auch nochmal gern persönlich bei Auxmoney melden um die Gründe für die Ablehung zu erfahren.

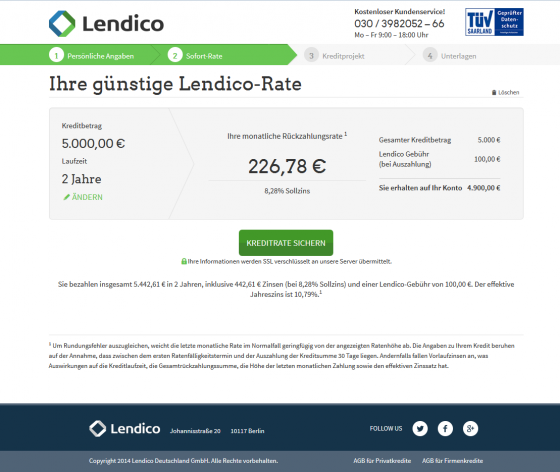

Einzig das zu Rocket Internet gehörende Unternehmen Lendico gab Anlass zur Hoffnung. Beide Portale stützen sich auf private Anlieger, Lendico vermittelt ähnlich wie Smava nur ohne Bankinstitute. Zumindest offeriert Lendico unmittelbar nach der Anfrage ein Angebot. Immer. Es wird dabei eine Art Kreditprojekt eingerichtet, das mit einem Account verknüpft ist, und dass die Anleger einsehen können. Das Prinzip erinnert an Start up Finanzierungen.

Und siehe da: Auch hier bekommen wir zumindest ein Angebot der Wirecard Bank AG. Zwar mit recht hohen Zinssatz und zuzüglich der fälligen Gebühren, die Lendico bei jedem Projekt erhebt und in die eigene Tasche steckt, aber immerhin… Nachdem man das Angebot erhalten, also den Kreditantrag gestellt, hat, dauert es dann meist nur ein paar Stunden bis zur Entscheidung: In unseren Fällen waren es allesamt Absagen…

Kein Kredit bekommen. Haben wir was falsch gemacht?

Generell fragt man sich ob es dem Großteil der Kreditsuchenden auf den Online-Plattformen so ergeht oder ob ausgerechnet unsere Testpersonen einfach unvermittelbar sind?! Grundsätzlich wird es schon bei der Wahl der Laufzeit und der Art des Kredits knifflig, da man selbst nicht immer weiß, was am Besten geeignet ist. Sinnvoller wäre doch eine Vorgehensweise, in der der Kunde zunächst nur erklärt, wie viel Kredit er beantragen möchte und welche monatlichen Raten möglich sind. Damit säumt man vielleicht das Pferd von hinten auf, aber es wäre womöglich kundenfreundlicher. Die Zeit, die wir bei der wiederholten Eingabe unserer Daten vergeudet haben, hätten wir in jeder Bank ähnlich sinnvoll nutzen können. Nur dass man sich hier lediglich einmal erklären muss. Um die ganze Bürokratie kommt man ohnehin nicht herum. Schließlich hat niemand Geld zu verschenken.

Das spiegelt sich auch in diversen Erfahrungsberichten zu den besagten Online-Plattformen wieder. Auf der einen Seite stehen die Kreditgeber, die nicht erhört werden, auf der anderen Seite private Anleger, deren Investitionen nicht entsprechend zurück gezahlt werden. Das Risiko liegt bei jedem selbst, nicht bei der Plattform. Deren geprüfte Zertifizierungen berufen sich ausschließlich auf Datenschutz, und auch nur in der Hinsicht, dass sie selbst keine Angaben an Dritte weiter geben. Doch wer erst einmal seine ganzen Daten online veröffentlicht hat, wird sich schon bald fragen, was daraus wird. Neben Gehaltsabrechnungen, Kontoauszügen und Kindergeldzahlungen werden auch eine Menge persönlicher Daten erhoben (z.B. ab wann man wo wohnt). Die Daten bleiben als Projekt online, bis sich ein Anbieter zur Finanzierung bereit erklärt. Und sie können von jedem, der dort registriert ist, eingesehen werden. Mit Datenschutz hat das am Ende wenig zu tun. Häufig sind dann auch noch Absagen das Resultat der Bemühungen. Nachfragen beim Kundensupport bleiben meist fruchtlos. Auch um eventuelle Inkasso-Maßnahmen, Mahnverfahren und Ähnliches muss sich jeder selbst bemühen. Die Plattform kassiert hier als einzige, hält sich jedoch strikt von jeder Verantwortung fern.

Warum sollte man nun einen Online-Kredit aufnehmen?

So wie bei allen anderen Dingen, die man mittlerweile online abwickelt, sind auch beim Online-Kredit ein paar Vorteile klar: Zum einen spart man sich den persönlichen Termin beim Ansprechpartner vor Ort und kann bequem von zu Hause aus mehrere Anbieter vergleichen. Und zum anderen … nun ja. Einfacher als bei einer Bank kommt man wohl auch nicht an Geld – zumindest in unseren Fällen. Und wenn wenigstens die privaten Kreditgeber auf ihre Kosten kommen würden… Doch die eigentlichen Vorteile hat in erster Linie der Online-Anbieter selbst, dank der Provisionen.

Die Nachteile überwiegen. Besonders aus datentechnischer Sicht. Abgefragt wird alles: Wer, mit wem, wann und wo. Auch der Arbeitgeber und die Art der Beschäftigung muss angegeben werden, damit die Bank einen Abgleich mit dem Einkommensnachweis durchführen kann. Bevor man überhaupt ein Angebot bekommt, werden sämtliche Daten, auch Kontoverbindung etc. abgeglichen.

Fazit:

Wer sich einen Kredit gönnen will, sollte auf Online-Anbieter verzichten und sich stattdessen klassisch an die Bank des Vertrauens wenden. Oder besser noch – den Trend für 2016 entwickeln: Sparen 😉

P.S.: Wer zufällig „Test“ mit Nachnamen heißt, wird es noch schwerer haben. Der Eintrag gilt zum Beispiel bei Smava nicht als korrekter Wert… Wir wünschen daher allen Testern und Kreditsuchenden viel Glück!

Bilder: Screenshots: eigene, Safe: © montego6/Fotolia.com

Comments